PHOTO

«La combinazione fra London Stock Exchange ( LSE) e Hong Kong Exchanges and Clearing ( HKEC), tra le Borse di Londra e quella della ex colonia inglese, riunirebbe i due più grandi centri finanziari d’Europa e Asia».

Con queste parole il comunicato della società proprietaria della Borsa di Hong Kong l’ 11 settembre scorso, annunciava l’offerta per l’acquisizione di quella londinese. Era una offerta di 32 miliardi di sterline, pari a circa 39 miliardi di dollari, che quindi superava il valore dell’operazione di fusione fra Londra e Francoforte ( 21 miliardi di euro). La fusione con la borsa tedesca era stata respinta dalle autorità dell’Unione europea per l’eccessiva concentrazione di mercato che avrebbe comportato: era quindi una offerta molto importante dal punto di vista anche meramente finanziario. Una offerta ancora più rilevante dal punto di vista politico e geopolitico.

«L’accordo - afferma l’ 11 settembre, l’amministratore delegato dell’Hong Kong Exchanges and Clearing, Charles Li - collegherebbe Oriente ed Occidente». Sarebbe cioè, almeno nelle intenzioni dichiarate da parte cinese ( di Hong Kong), un “ponte” fra il capitalismo orientale e quello occidentale. «Sarebbe in grado di offrire maggiori opportunità di innovazione, di gestione del rischio e di trading». Sarebbe anche una enorme operazione politica che porterebbe Cina e mondo anglosassone più vicini: o meglio che porterebbe il capitalismo cinese di Hong Kong molto dentro il cuore del capitalismo anglosassone versione Londra, versione Gran Bretagna.

Con l’accordo di Hong Kong si sarebbe creato un gigante bi- continentale di oltre 70 miliardi di dollari. Sarebbe un colosso in grado di mettere in secondo piano persino Wall Street e quindi di creare le basi per nuovi equilibri globali, economici, capitalistici, quindi di potere La questione politica e geopolitica immediatamente dietro l’offerta di Hong Kong è chiaramente vista da analisti ed osservatori. «Le considerazioni politiche sono centrali», avvertono subito alcuni analisti. Il governo britannico ben difficilmente, fanno notare questi analisti, vedrà bene che una risorsa così strategica come il London Stock Exchange, simbolo e forza del capitale nazionale, vada a finire in mani cinesi.

Oltretutto Hong Kong chiede la fine di qualsiasi trattativa e l’estinzione di qualsiasi ipotesi di intesa fra la Borsa di Londra e Refinitv, importante provider di dati finanziari con il quale sono in corso colloqui estremamente importanti per l’avvenire stesso di Londra.

Insomma le condizioni poste dai cinesi e le implicazioni politiche e geopolitiche dell’offerta di HKEC fanno immediatamente prevedere la reazione e la risposta britannica. La quale non si fa minimamente attendere.

Il 16 settembre, con un suo comunicato il Board del LSE respinge al mittente l’offerta di Hong Kong. Ci sono problemi di strategie, di fattibilità, di valorizzazione.

«Non vediamo nell’accordo proposto alcun beneficio», ribadiscono. Ma il punto centrale è un’altro: la conferma delle trattative e del possibile accordo per l’acquisizione di Refinitiv da alcuni importanti fondi di investimento americani. Refinitiv è un grande provider di dati finanziari. Ha 40mila clienti sparsi in 190 paesi. Controlla importantissime piattaforme di trading come Tradeweb e Fxall, dove passano ogni giorni scambi per la bellezza di oltre 400 miliardi di dollari per le valute e di circa 500 miliardi per i titoli obbligazionari. E’ presente molto in Asia ed Europa.

Per capire l’importanza dell’acquisizione di Refinitiv da parte della LSE bisogna guardare agli incroci azionari e proprietari. Refinitiv è per il 55 per cento nelle mani di Blackstone; e per il 45 per cento è nelle mani di Thomson Reuters. Blackstone è semplicemente il più grande fondo di investimento al mondo. Thomson Reuters è una multinazionale canadese leader nel mercato delle informazioni finanziarie, insieme a Bloomberg. Sono due colossi finanziari globali americani: sono due colossi anche con una certa preferenza politica. Il Presidente e CEO di Blackstone, Jonathan D. Gray ha un orientamento vicino al Partito Democratico e Thomson Reuters è stato un importante finanziatore della Fondazione Clinton nel 2016, nell’anno delle ultime elezioni presidenziali americane.

Ovviamente4 quando di parla di grandi operazioni finanziarie, i colori politici sbiadiscono, ma pur tuttavia il simbolo dell’” asinello” sembra attaccato all’acquisizione Refinitv.

Gli intrecci sono quanto mai interessanti in questo quadro: come abbiamo visto Blackstone e Thomson Reuters controllano Refinitv. Con l’accordo, agli azionisti Refinitiv dovrebbe andare, sembra di capire, il 37 per cento delle azioni del London Stock Exchange e circa il 30 per cento dei relativi diritti di voto. Thomson Reuters e il consorzio guidato da Blackstone ( che comprende anche il Fondo pensioni del Canada) spetterebbero tre membri del Board della LSE. L’accordo con Refinitiv, che vale 27 miliardi di dollari, ingabbierebbe il London Stock Exchange e il suo controllo sull’asse Blackstone- Thomson Reuters.

A questo punto, si capisce bene quindi perchè Hong Kong poneva come precondizione della sua offerta miliardaria in sterline, la fine di qualsiasi trattativa e ipotesi di accordo con Refinitiv.

L’accordo di acquisizione comunque non è ancora del tutto concluso: dovrebbe essere definitivo solamente a metà del 2020. Questa è la previsione degli esperti e ciò lascia aperta la via per ulteriori passaggi potenzialmente esplosivi.

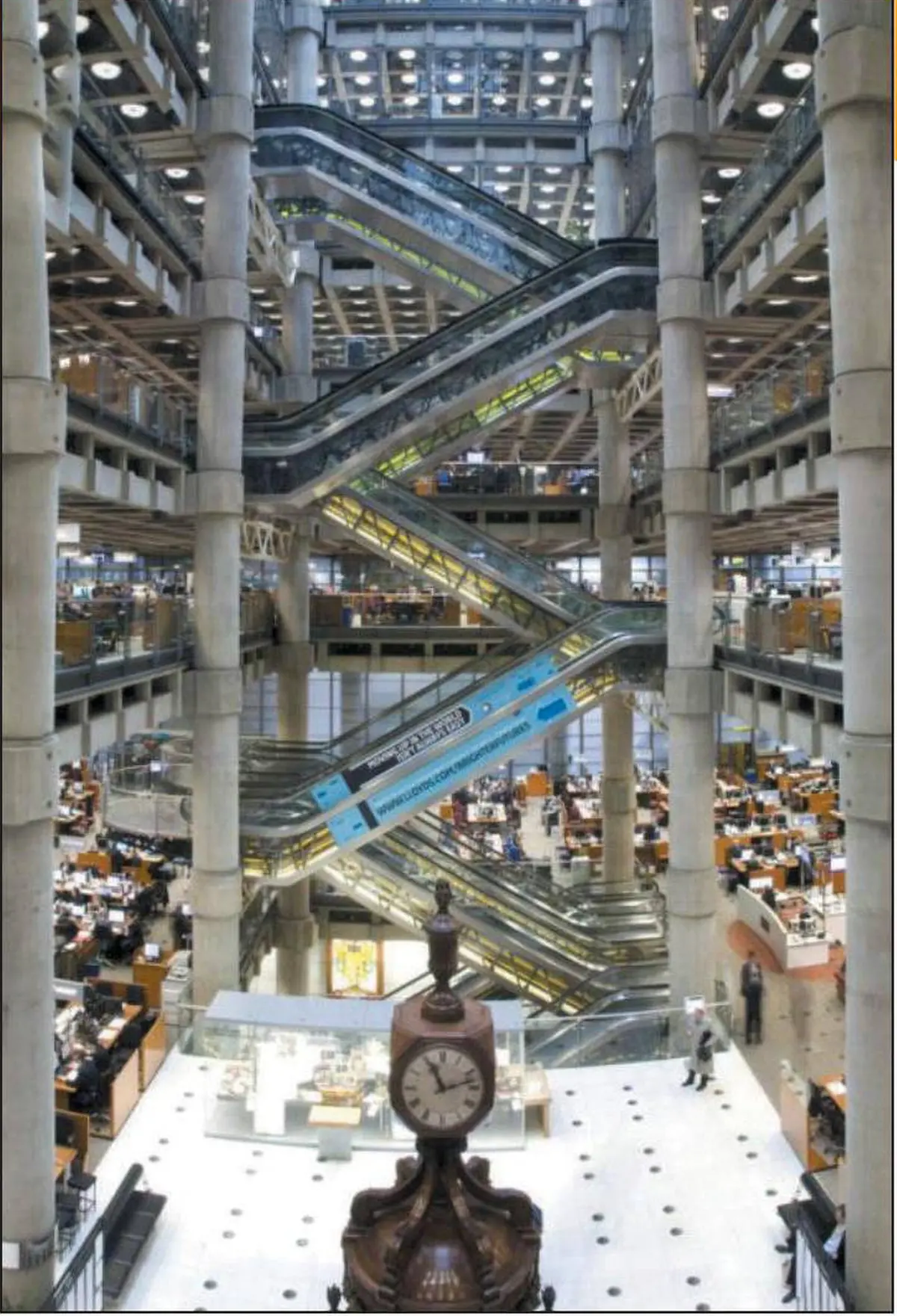

I cosiddetti mercati finanziari non sono oggetti astratti come spessissimo si tende a credere leggendo cronache ed analisi anche sofistica- te. I mercati finanziari sono luoghi precisi, fisici o virtuali, dove ogni giorno avvengono scambi di valute, di titoli, di obbligazioni, di azioni per valori immensi. Sono questi luoghi e questi scambi che determinano i corsi di quei titoli e di quelle valute, che ne definiscono, ogni minuto, il valore.

E’ in questi luoghi fisici e virtuali che si giocano partite decisive per le economie ed anche per la politica, nazionale e globale. Questi luoghi sono le piazze finanziarie e le piattaforme di trading: sono le Borse.

Negli ultimi decenni, anzi potremo dire negli ultimi due secoli, il mondo anglosassone è stato il protagonista assoluto di questi luoghi, delle piazze finanziarie dove si giocano sorti ed avvenire di economie, monete, stati: prima Londra e la Gran Bretagna, poi New York e gli Stati Uniti, oggi, Londra e New York assieme. Ma l’evoluzione sempre più tumultuosa del capitalismo globale, lo spostamento degli equilibri economici capitalistici e del potere mondiale verso Oriente, verso l’Asia, il ritorno della Cina sul palcoscenico della storia che conta, le enormi capacità di risparmio e di accumulazione delle economie orientali, Giappone, Cina, Corea, Singapore, stanno iniziando ad influire anche sulla geopolitica delle piazza finanziarie.

Ciò ha due precise conseguenze rilevantissime. La prima è l’ennesimo, imponente processo di concentrazione di queste piazza. Milano ad esempio è stata recentemente acquisita da Londra. Ciò, tra l’altro significa, che le partite mondiali che si stanno giocando attorno a LSE interessano in primissima persona anche il nostro piccolo paese e la sua stabilità finanziaria.

Londra doveva andare in matrimonio con Francoforte: era un progetto da 21 miliardi di euro. Esso è andato a monte per l’intervento deciso delle autorità europee che videro in esso un serissimo pericolo per la concorrenza in Europa.

L’ipotesi di mega- fusione anglo- tedesca però non era altro che un esempio del gigantesco processo di concentrazione delle piazze finanziarie. L’Europa ha bloccato il colosso europeo, ma il processo è tuttora in corso. L’offerta di Hong Kong per LSE è un esempio di quello che accadrà nel prossimo futuro.

Secondo qualche esperto infatti, la concentrazione e la ristrutturazione capitalistica delle Borse continuerà e si intensificherà tanto più l’Oriente si presenterà sulla scena del grande capitale: l’Asia intende giocare la sua partita e ovviamente il mondo anglosassone per difendere alcune posizioni dovrà riorganizzarsi.

Gli esperti parlano della possibilità che nel prossimo futuro ci saranno solamente tre o due grandi Borse globali, assai probabilmente una asiatica e una anglosassone.

Fin qui abbiamo parlato al futuro, ma la verità è che questo processo si sta sviluppando sotto i nostri occhi. Da un lato Hong Kong ha offerto 32 miliardi di sterline per Londra. Dall’altra parte Londra intende acquisire Refinitiv per 27 miliardi di dollari ingabbiando così il suo stesso assetto di controllo e favorendo comunque quel processo di concentrazione.

Ma attenzione, lo scontro stellare per il controllo del London Stock Exchange potrebbe non essere terminato. Anche se proprio in questi giorni, Hong Kong ha ritirato formalmente la sua offerta per Londra. L’Asia, con o senza Hong Kong potrebbe ripresentarsi sulla scena. Facendo una offerta più ricca, il che non appare difficile per un capitalismo asiatico che dispone di immensa liquidità generata dal risparmio nazionale, ma specialmente con una offerta presentata direttamente agli azionisti.

Dopo l’intesa Refinitiv intanto il controllo di LSE sarà quasi blindato, ma oggi esso è piuttosto diffuso. Ad esempio, nel settembre dello scorso anno, il Qatar Investment Authority, il fondo sovrano dell’emirato del Qatar, aveva in pancia oltre il 10 per cento del controllo della Borsa di Londra, mentre Blackstone ne aveva circa il 7 per cento e un’altro 6 e rotti per cento era nelle mani di un’altro fondo di investimenti americano. Proprio questa caratteristica ‘ diffusa’ del controllo di LSE evidentemente sta spingendo verso una intesa, quella Refinitiv, che blinderebbe la Borsa londinese in ‘ mani amiche’ a livello nazionale ( anglo- americano) e a livello politico ( democratico).

Se davvero alcune istituzioni finanziarie asiatiche rilanciassero su Londra, avremo in vero scontro stellare fra un pezzo importantissimo del capitalismo anglosassone e quello asiatico. Il capitale attorno a Blackstone dovrebbe probabilmente rilanciare a sua volta, i prezzi delle azioni di LSE salirebbero alle stelle ( quando Hong Kong ha annunciato la sua offerta, il valore delle azioni LSE è aumentato di circa il 15 per cento in pochissimo tempo!), e lo scontro metterebbe in gioco molte decine di miliardi di dollari. Uno scontro stellare, dunque, per il controllo della piazza finanziaria dove sono quotati colossi globali senza pari al mondo.

Basta guardare un momento il listino di LSE per averne contezza: abbiamo a che fare con grandi banche come la Hong Kong Shanghai Banking Corporation, una delle maggiori banche del mondo, il primo istituto di credito europeo, con una capitalizzazione di borsa di ben 157 miliardi di euro.

Il nome della HSBC ovviamente viene dal nome del luogo dove è stata fondata, Hong Kong!! Abbiamo a che fare con un’altro colosso bancario come Barclays: nel 2008 ha acquisito Lehman Brothers appena fallita con l’ormai storico crack.

Ci sono poi compagnie petrolifere che hanno fatto la storia del mondo come British Petroleum Company ( l’ex Anglo- Persian Oil Company poi Anglo- Iranian Oil Company) o compagnie minerarie globali che condizionano ancora oggi mercati e governi, come Rio Tinto. Londra insomma è una delle grandi capitale del capitalismo mondiale che oggi è fortemente sotto pressione a causa di Brexit.

Che cosa potrebbe accadere se Brexit andrà avanti ‘ no deal’ e quindi l’economia britannica entrasse in una crisi profonda?

Il Regno Unito reagirà con una risposta nazionalista che ovviamente chiuderà le porte a Hong Kong definitivamente oppure la necessità di ricorse finanziarie fresche metterà benzina nel motore di un eventuale rilancio asiatico?

Qualsiasi sia la risposta, una cosa è sicura: ciò che sta accadendo attorno alla City è molto importante.

Anche perchè, come spesso accade nelle faccende del grande capitale, gli interessi attorno a Blackstone e quelli attorno ad Hong Kong potrebbero anche trovare una sintesi.