PHOTO

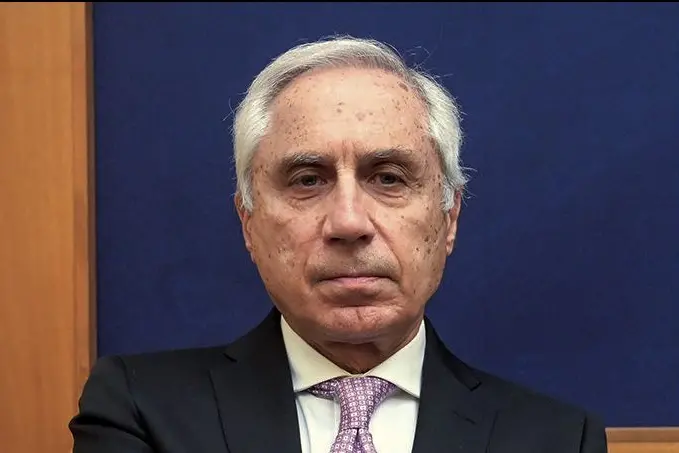

La professione di avvocato tributarista richiede molta capacità di studio e tanta pazienza. Lo afferma Antonio Damascelli, presidente di Uncat ( Unione Nazionale Camere Avvocati Tributaristi), che poi spiega: «Per svolgere bene le attività tipiche dell’avvocato tributarista, occorre avere una solida preparazione in più ambiti del diritto, e quindi una notevole capacità di studio, che tra l’altro va sempre mantenuta in esercizio, considerata la necessità di continuo aggiornamento, per effetto del cambiamento, quasi quotidiana, delle regole fiscali, e una non indifferente pazienza, poiché le controparti sono pubbliche amministrazioni, come l’Agenzia delle Entrate e gli Enti locali, con le quali non è facile interagire, senza contare che con esse strumenti tipici dell’attività forense, come mediazioni e conciliazioni, frequentemente non sono attivabili».

Ma quali sono le attività professionali tipiche di un avvocato tributarista?

«La nostra attività – ricorda Damascelli – si articola in due aree principali: la prima è di assistenza e consulenza ai nostri clienti, che si rivolgono a noi quando, come contribuenti, ricevono avvisi di accertamento, o altre richieste, da parte degli enti impositori. In questo caso l’avvocato tributarista esamina la documentazione, contatta la pubblica amministrazione interessata, e sulla base degli elementi raccolti, suggerisce al cliente se ottemperare o meno alle richieste delle Pa. Potrebbe quindi proporre di impugnare l’atto, se vi sono motivi per presentare ricorsi, essendoci, per esempio, richieste illegittime, oppure vizi procedurali, o altre circostanze, che giustificano un’impugnazione. La seconda area di attività ha luogo quando si decide di rivolgersi alla commissione tributaria provinciale, poiché in tal caso l’avvocato tributarista rappresenta il cliente, e lo accompagna durante la procedura, che può proseguire con l’appello alla commissione tributaria regionale». Come ricordano dall’Uncat, spetta al professionista far presente al cliente le ragioni che suggeriscono di adempiere alle richieste delle autorità impositorie, oppure, nel caso in cui si ritenga di procedere con un ricorso, illustrare le probabilità di vittoria, i rischi, i costi, i precedenti, e qualsiasi altro elemento informativo che ponga il contribuente, che si rivolge all’avvocato, di prendere una decisione in piena consapevolezza.

«In questa fase – sottolinea il presidente di Uncat – pur dovendo ascoltare con attenzione il cliente, il tributarista deve essere in grado di non assecondarlo in tutto e per tutto, visto che spesso capita che il contribuente si sorprenda e si rammarichi di essere stato sottoposto ingiustamente a controllo, dimenticando che quando si entra nei meccanismi dell’accertamento non è con queste considerazioni che si risolvono i problemi, bensì con quelle di merito, se esistono».

Insomma, una professione non facile, quella dell’avvocato tributarista, che può però offrire qualche soddisfazione, come evidenzia Damascelli: «Per fornire ai clienti un servizio di qualità bisogna avere una visione olistica di vari ordinamenti, e quindi non solo del diritto tributario, ma anche di quello amministrativo, penale, processuale, nonché comprendere bene i fenomeni economici che sono alla base della tassazione, e questo approccio multidimensionale ha un suo fascino, che può rendere molto soddisfacente lo svolgimento della professione di avvocato tributarista. Al tempo stesso, però, questa specializzazione può presentare problematiche specifiche, ossia meno presenti in altri comparti dell’avvocatura. Faccio riferimento al rilievo che hanno fonti diverse dalle leggi, come le prassi, vista l’enorme importanza che hanno circolari e risoluzioni dell’Agenzia delle Entrate nel determinare le modalità di applicazione delle norme, senza contare che la stessa giurisprudenza è più erratica, e quindi meno prevedibile, per il fatto che nella giustizia tributaria i giudici non sono togati, ma onorari, svolgono la funzione in modalità part- time, e hanno diverse estrazioni professionali, tutte circostanze che rendono più difficile consigliare bene i propri assistiti».

Per chi volesse diventare avvocato tributarista, l’Uncat suggerisce di frequentare, dopo aver ottenuto l’abilitazione ad avvocato con il superamento dell’esame di Stato, un corso di specializzazione, come quello della scuola di alta formazione dell’Uncat, che ha durata biennale, alla conclusione del quale è previsto un esame organizzato dal Cnf. Per molti giovani avvocati scegliere questa specializzazione potrebbe essere una buona idea, visto che sta per iniziare in Parlamento l’esame di un disegno di legge governativo, recante disposizioni in materia di giustizia e di processo tributari ( AS 2636), che è stato presentato al Senato il 1° giugno.

«Questa riforma è benvenuta – ammette Damascelli – poiché l’introduzione di una magistratura togata per il processo tributario, caratterizzata da una notevole specializzazione, come assicura un concorso specifico per divenire giudice tributario, potrà consentire di superare diverse criticità, che sono state prima richiamate. È però necessario che durante l’esame parlamentare vengano assicurati alcuni punti fermi, ossia che l’accesso al concorso sia consentito solo ai laureati in giurisprudenza, come avviene per i magistrati ordinari, così come si dovrebbe consentire solo agli avvocati la rappresentanza dei contribuenti nel processo, in simmetria con quanto avviene nelle altre procedure che vedono il coinvolgimento di giudici. Per le stesse ragioni i giudici dovrebbero poter percorrere tutta la carriera fino alla Cassazione, circostanza per il momento non prevista dal Ddl. Infine, sarebbe opportuno affidare alla presidenza del Consiglio la gestione della macchina della giustizia tributaria, attualmente in mano al ministero dell’Economia, che costituisce spesso una delle controparti delle vertenze tributarie, visto che controlla l’Agenzia delle Entrate e delle Entrate e Riscossione, ma data la scadenza prevista per fine anno per approvare la riforma, potrebbe essere accettabile in una prima fase lasciare al Mef la gestione organizzativa della giustizia tributaria”.